Archive for December, 2024

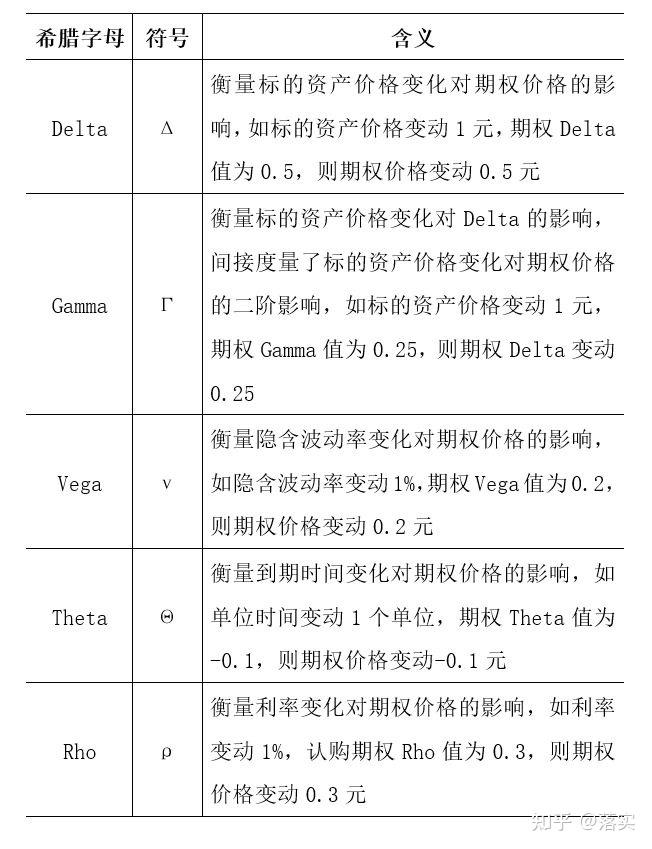

期权的希腊字母

December 25th, 2024希腊值——Theta

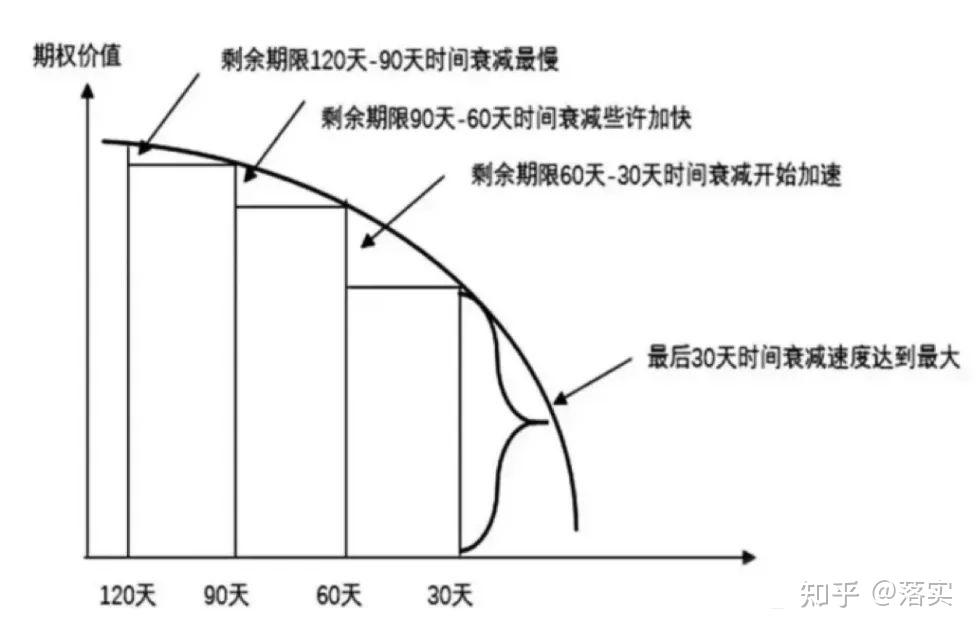

December 25th, 2024Theta(希腊字母θ)则是量化其中时间流逝因素对期权价格影响的存在,它表示在其他因素不变的情况下,单位时间的流逝所引起的期权价值的变化。

1.Theta通常为负值,这对于期权的持有者是一个损失的过程。

2.越接近到期,时间价值流逝越快(图中抛物线越陡峭),Theta负的就越多(绝对值越大)。其他条件的情况下,时间价值与时间长度约呈开方关系:假设距离到期剩余1天的期权时间价值为1元,那么剩余2天的时间价值是根号2(1.414),剩余3天的时间价值是根号3(1.73)…以此类推。

3.平值期权Theta绝对值最大。这意味着在行权价附近,到期时间对期权价值的影响最大。因为平值期权到期时能否行权的不确定性最大,所以平值期权给到的时间价值也最多。

4.临到期时,实值、平值、虚值的Theta差异较大。实值和虚值期权越接近到期,Theta越接近于0;平值期权越接近到期,Theta绝对值越大。剩余期限很长时,三种期权对时间敏感度都不高,临近到期时,实值和虚值期权变化的可能性较小,时间价值已提前流逝,因此Theta也就接近0;平值期权本身内含的时间价值高,临到期变为实值期权的可能性仅消失了一部分,因此Theta的绝对值较大。以上特Y征也就解释了在震荡行情中,因长期持有权利仓而产生损失的原因,尤其是持有Theta绝对值较高的期权。因为在其他条件不变的情况下,权利仓头寸每天都在遭受时间价值损耗带来的损失。

希腊值——Vega

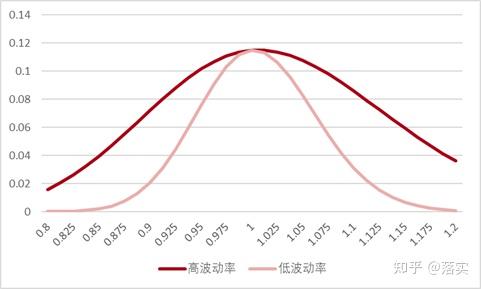

December 25th, 2024Vega是期权价格对于隐含波动率的敏感性。Vega与期权实值虚值状态、到期时间和隐含波动率都有着非常紧密的关系。平值期权Vega最高,实值/虚值程度越高,Vega也就越小,Vega曲线呈现类似于Gamma曲线。

平值期权的Vega最高,随着标的价格的上涨或是下跌,标的价格偏离行权价越多,Vega值降低程度也就越大。但是无论是从Vega的公式,还是Vega图可以看出,期权的Vega都是正数。也就是说,买入期权,无论是看涨还是看跌,Vega都是正数,卖出期权,就会有负的Vega头寸暴露。

Vega会受到隐含波动率的影响,具体形式见图中所示。从图中可以看出,对于平值期权来说,尽管隐含波动率升导致期权的价格上升,但是Vega值基本维持不变。对于实值期权和虚值期权来说,波动率上升会导致Vega的上升。而当波动率降低时,深度虚值和实值期权的时间价值会衰减,其Vega也会逐渐降低到0附近,而平值期权Vega则相对平稳,基本不会发生太大变动。因此,当波动率越高,Vega曲线也就越平缓,而在波动率降低后,Vega曲线就会呈现明显的尖峰。

Vega还与期权的剩余时间有关。随着时间的推移,期权越接近到期,时间价值也就越低。虚值期权的时间价值消耗要快于平值期权,时间价值会率先衰减到0,平值期权的时间价值在临近到日会加速衰减,对于隐含波动率的敏感性也会变得越来越低。一般而言,到期时间越长,Vega也就越大;到期时间越短,Vega越低,并随着到期时间的临近,逐渐趋近于0。

尽管Vega的曲线和Gamma类似,而且波动率越高,Vega曲线越平缓。但是Vega和Gamma还是有两点不同之处:

1、隐含波动率升高,虚值和实值期权Vega和Gamma均升高,但是平值期权Gamma降低,Vega基本不变;

2、到期时间缩短,虚值和实值期权Vega和Gamma均降低,平值期权Gamma升高,Vega降低。

Gamma交易关注的是实际波动,Vega则是关注期权的隐含波动率,也就是市场对于期权的定价。也就说,Gamma关注的是实际情况,Vega关注的是预期情况。在进行隐含波动率方向的交易时,建议首选到期时间相对较长的平值期权。

希腊值——Gamma

December 25th, 2024Gamma是Delta对标的价格变动的敏感性(Delta是个什么东西?看看这个就知道了希腊值——期权对冲(Delta)),本质就是期权价格对标的资产价格的二阶偏导,期权价格和标的资产价格曲线的曲率,用于减小Delta对冲的误差,,衡量一个风险组合为保持Delta中性而进行套期保值的数量和频率。

这么看来,期权的Delta和Gamma的关系很像债券的久期和凸性,看来能算出价格的都有个一阶导和二阶导来深入研究。

其次,Gamma中涉及到的规律

- 同一执行价格的看涨期权与看跌期权的Gamma值均相等,其中期权多头为正值,期权空头为负值。

- 平价期权的Gamma值最大,实值期权和虚值期权均趋近于0。

- Gamma值与剩余到期时间的关系。平价期权中随着剩余到期时间越短,Gamma值越大。在到期日的临近,平价期权的Gamma值会急剧上升。

- 当标的资产价格变化时, 新原新Δ=原Δ±Γ ,因此Gamma值越大,Delta值变化越大,在进行Delta中兴套期保值时候,Gamma绝对值越大,调整频率越高,风险越大,则反。

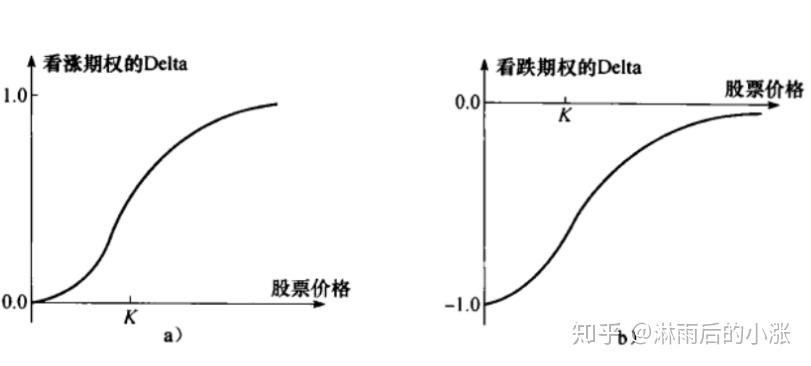

希腊值——Delta

December 25th, 2024Delta值 (δ) ,指当标的资产价格发生变动时,期权价格的变化, 期权价格标的资产价格δ=Δ期权价格/Δ标的资产价格=∂f/∂S ,本质就是期权价格对标的资产价格的一阶偏导。(数学上的解释)

Delta值 (δ) ,指一个期权或期权的组合对标的资产价格变动的敏感性, 期权价格标的资产价格δ=Δ期权价格/Δ标的资产价格=∂f/∂S ,表明了一份期权空头的Delta和 Δ 份标的资产的Delta相互抵消,形成风险中性组合(也是Delta中性)。(金融学上的解释)

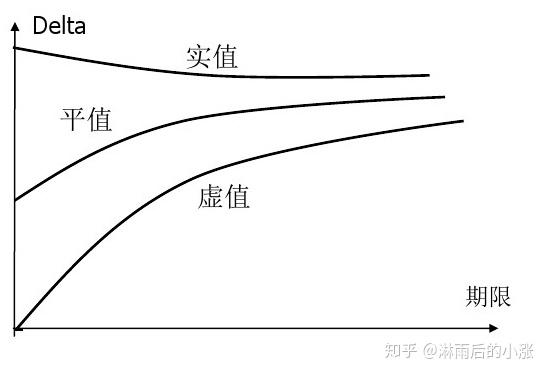

期权可以分为实值期权、虚值期权和平价期权,那么其和期权到期期限的关系可以表示

如上图是欧式看涨期权的情况,以到期日为例,由于合约到期,期权没有时间价值,对于实值期权中标的资产价格上升1元,所有的上升幅度都会体现在期权之中,所以Delta为1;对于虚值期权中标的资产价格无论上涨多少都无法增加期权的价值,所以Delta为0;平价期权则处于两者之间。看跌期权则相反。